Перед предпринимателем или собственником предприятия (акционером, участником) постоянно возникает вопрос: какому из нескольких альтернативных вариантов вложения финансовых средств отдать предпочтение? Куда вложить средства? Стоит ли их вообще вкладывать в производство или лучше держать в банке? Ответ в самом общем виде очевиден: вложение средств целесообразно, если доходы превышают издержки, и из нескольких альтернативных проектов следует выбирать тот, который дает наиболее рентабельный результат.

Как определить реальную эффективность инвестиций с учетом временного фактора (иногда несколько лет), изменения темпов инфляции, налогов и т. д.?

Одним из самых доступных и распространенных способов использования денег является их хранение в банке и получение дохода в виде процентной ставки. Отсюда можно сделать первую рекомендацию: инвестировать средства в производство (или ценные бумаги) имеет смысл, если при этом можно получить большую чистую (за вычетом налогов) прибыль, чем от хранения в банке.

Для того, чтобы правильно оценивать полученный доход необходимо все расчеты производить на какой-то определенный момент времени, лучше всего на момент принятия решения . Соответственно, все денежные суммы, которые будут получены в будущем, необходимо привести (пересчитать) на этот момент времени с учетом действующей процентной ставки.

Рубль сегодня - это нечто лучшее, чем рубль, который будет получен через год. Если задана годовая процентная ставка г, то из вложенной суммы S0 мы получим: в конце первого года S1 = (1 + r)S0, в конце второго года S2 = (1 + r) 2 S0 и т. д., так что через n лет наш вклад увеличится в (1 + r) n раз:

Sn = (1 + r) n S0 .

И, наоборот, если известна сумма поступлений от реализации проекта в n-м году (Sn), то денежный эквивалент этой суммы на данный момент определится по обратной формуле:

Эта процедура приведения (перерасчета) с учетом процентной ставки и называется дисконтированием.

Методы определения ставки дисконтирования. Как уже отмечалось, коэффициент дисконтирования учитывает различные виды инфляции, изменения процентной ставки, нормы доходности и т.д. Он определяется на каждый расчетный год как at = (1 + r) -t , где г - ставка дисконтирования, равная в простейшем случае банковской процентной ставке по депозитам (в расчет предпочтительнее брать наиболее надежные банки, например Сбербанк). Однако процентные ставки по депозитам в российских банках не отражают реального уровня доходности капитальных вложений в реальном секторе экономики и определяются спекулятивными факторами. Уровень доходности капитальных вложений существенно (в разы) различается в различных отраслях. Таким образом определение (или выбор) ставки дисконтирования является не тривиальной задачей.

Наиболее точно экономическое содержание понятия «ставка дисконтирования» отражает следующее определение: ставка дисконтирования представляет собой среднюю доходность, которую может получить инвестор при вложении денег в проект, альтернативный рассматриваемому.

Расчет (выбор) ставки дисконтирования определяется с учетом:

. способа учета инфляции при расчете денежного потока;

. участника проекта, для которого рассчитывается NPV;

. располагаемой информацией.

Основное допущение расчета - принятие неизменной величины ставки дисконтирования в течение всего жизненного цикла проекта. С течением времени неминуемо изменение факторов, определяющих величину ставки. Например, на этапе строительства бизнеса может наблюдаться постоянное снижение рисковой составляющей за счет уменьшения риска «нереализации проекта». По прошествии срока окупаемости, риск инвесторов, связанный с возможным «невозвратом» денежных средств, также сводится к нулю. Однако в возможно более сильное противонаправленное изменение других факторов влияния, нивелирующих снижение рисковой составляющей и способствующих не понижению, а повышению ставки дисконтирования. Прогнозирование всех факторов влияния практически невозможно. Поэтому, при составлении предварительных расчетов, как правило, делается предположение о неизменности ставки дисконтирования в течение всего жизненного цикла проекта.

Расчет ставки дисконтирования является одним из наиболее дискуссионных вопросов инвестиционного планирования. Некоторые аналитики представляют расчет ставки как одну из самых сложных и, в то же время, крайне актуальных задач в процессе оценки инвестиционных проектов. Другие относятся к этой проблеме критически, обосновывая свою позицию неизбежной погрешностью предварительных экономических расчетов, в результате которой даже перспективный проект при выборе «не той» ставки дисконтирования может быть признан убыточным.

В основе споров о выборе ставки дисконтирования содержится не только приверженность оппонентов к той или иной экономической школе, но и их более «приземленные» интересы. Инициатор проекта, представляющий проект стороннему инвестору, заинтересован в обосновании минимальной ставки дисконтирования (при этом NPV повышается и в целом проект начинает казаться более привлекательным). Сторонний инвестор, напротив заинтересован в применении повышенной ставки, полноценно учитывающую инфляцию и риски. Таким образом, «политический» интерес нередко формирует приверженность сторон тем или иным методам расчета.

В то же время, расчет NPV отражает только качество генерируемого проектом денежного потока при рассчитанной (или выбранной) ставке дисконта. Поэтому, для учета интересов всех субъектов инвестиционных отношений возможен компромисс представления данных в виде построения графика зависимости NPV от ставки дисконта. При этом каждое заинтересованное лицо может оценить величину NPV проекта при любой устраивающей его ставке дисконта, причем без какой-либо полемики относительно выбора «единственно приемлемой» величины ставки. Для построения графика зависимости NPV от ставки дисконта возможно использование электронных таблиц Microsoft Excel. Компьютерные программы позволяют легко варьировать значения ставки дисконтирования, но это не снимает задачи определения значения ставки дисконта, наиболее адекватно отражающего уровень доходности в той отрасли, в которой предполагается реализовать бизнес-проект.

Существует несколько оправдавших себя подходов к определению ставки дисконтирования. Наиболее распространены следующие методы расчета ставки дисконтирования:

. метод оценки капитальных активов (CAPM);

. модель средневзвешенной стоимости капитала (WACC);

. метод кумулятивного построения (CCM).

Метод оценки капитальных активов CAPM (Capital Assets Pricing Model). Этот метод был разработан в начале 60-х гг. прошлого столетия У. Шарпом. Основан на анализе изменения доходности свободно обращающихся на фондовом рынке акций. Может быть использован открытыми акционерными обществами, разместившими свои акции на фондовом рынке; для «закрытых» организаций, метод требует корректировок. Расчетная формула:

где r - ставка дисконтирования; R - безрисковая ставка доходности; В - коэффициент, являющийся мерой систематического риска и учитывающий макроэкономическую ситуацию в стране; Rm - средняя доходность акций на фондовом рынке; х - премия, учитывающая риски вложения в малые предприятия (риск невозможности погашения долгов по причине недостаточного имущественного обеспечения); y - премия, учитывающая недостаток информации о реализуемом проекте. Если инвестор располагает всеми данными, необходимыми для оценки перспектив проекта, величина премии принимается равной нулю; f - премия, учитывающая страновой риск.

В качестве безрисковой ставки, как правило, используются:

. ставка по депозитам в банках наибольшей надежности;

. доходность по государственным долговым обязательствам.

Фактически, коэффициент в представляет собой отношение изменчивости курса акций данного предприятия к изменчивости аналогичного показателя по рынку в целом. Если курс акций предприятия изменяется в два раза медленнее среднего показателя по рынку, коэффициент принимает значение 0,5.

В большинстве пособий при расчете ставки дисконтирования методом CAPM рекомендуется учитываться риск вложения в малые предприятия. В то же время, сама возможность применения метода CAPM при оценке эффективности малого бизнеса сомнительна.

Заметим, что в ряде случаев безрисковая ставка может включать в себя страновой риск. Поэтому следует избегать возможного дублирования этого риска при установлении рисковой премии f.

Метод средневзвешенной стоимости капитала (WACC) используется при расчете NPV в целом по проекту и учитывает соотношение акционерного и заемного капитала. С экономической точки зрения представляет собой средневзвешенную стоимость используемого компанией капитала. Метод базируется на предположении, что альтернативным способом вложения денежных средств компании является финансирование своей текущей деятельности (замещение заемных средств при увеличении оборотного капитала). Расчетная формула:

где r - ставка дисконтирования; kd - стоимость привлечения заемного капитала; tc - ставка налога на прибыль; kp - стоимость привлечения акционерного капитала (привилегированные акции); ks - стоимость привлечения акционерного капитала (обыкновенные акции); Wd - доля заемного капитала в структуре капитала предприятия; Wp - доля привилегированных акций в структуре капитала; Ws - доля обыкновенных акций в структуре капитала. Метод кумулятивного построения (ССМ). В основе метода лежит учет премий за риски вложения капитала. Расчетная формула:

где: R - безрисковая ставка; j = - количество учитываемых инвестиционных рисков; Gj - премия за j-й риск.

В ставке могут быть учтены следующие риски:

- недостаточная диверсифицированность продукции;

- недостаточная диверсифицированность рынков сбыта;

- размер предприятия (риски вложения в малые предприятия: дефицит имущественных средств для покрытия инвестированных средств);

- страновой риск;

- недостаточность информации о перспективах реализации проекта.

Наличие того или иного фактора риска и значение каждой рисковой премии на практике определяются экспертным путем. Например, «Методическими рекомендациями по оценке эффективности инвестиционных проектов (вторая редакция)», утвержденных Министерством экономики РФ, Министерством финансов РФ, Государственным комитетом РФ по строительной, архитектурной и жилищной политике № ВК 477 от 21.06.1999 г.) рекомендуется учитывать три типа риска при использовании кумулятивного метода :

. страновой риск;

. риск ненадежности участников проекта;

. риск неполучения предусмотренных проектом доходов.

Страновой риск можно узнать из различных рейтингов, составляемых международными рейтинговыми агентствами.

Размер премии за риск, характеризующий ненадежность участников проекта согласно Методическим рекомендациям не должен быть выше 5%.

Поправку на риск неполучения предусмотренных проектом доходов рекомендуется устанавливать в зависимости от цели проекта.

К недостаткам данного метода можно отнести его субъективность (зависимость от экспертных оценок рисков). Кроме того, он значительно менее точен, чем методы WACC и САРМ.

Определение ставки дисконтирования экспертным путем. Самый простой путь определения ставки дисконтирования, который используется на практике, - это установление ее экспертным путем или исходя из требований инвестора. Следует отметить, что ставка дисконтирования, используемая в расчетах, почти всегда согласовывается с инвестиционным банком, который привлекает средства для проекта или с инвестором. При этом в расчетах, как правило, ориентируются на риски инвестиций в аналогичные компании и рынки.

Принятию решения относительно инвестирования какого-либо проекта должна обязательно предшествовать оценка его потенциальной прибыльности. От результатов последней и будет зависеть конечный выбор.

Показать реальную картину инвестиционной привлекательности проекта и степень обоснованности первоначальных капиталовложений, не дожидаясь завершения проекта, способна величина чистого дисконтированного дохода. Подробней о том, что это за величина, как она высчитывается, и что, собственно, может рассказать инвестору, читайте в данной статье.

Дисконтированный доход: раскрываем понятие

Чистый дисконтированный доход может также трактоваться как чистая приведенная (текущая) стоимость. В международной практике для данного термина используется сочетание «net present value», сокращенно NPV. Такое NPV представляет собой сумму дисконтированных значений оттоков и притоков по отдельному проекту, подведенных к актуальной дате.

Разница между реальными поступлениями средств и капиталовложениями (расходами), установленная на данный момент, именуется как чистая приведенная стоимость.

Дисконтирование дохода может использоваться инвестором в качестве способа сравнения различных по временным параметрам проектов, принимая взвешенное решение в пользу одного из них.

Основным предназначением рассматриваемого показателя является установление прибыльности инвестиционного проекта. Чтобы достичь такого понимания, нужно не только учитывать, например, длительность жизненного цикла, оглядываться на сроки вложений, величину (характер) поступающего дохода от бизнеса, но и целесообразность самих вложений. Говоря другими словами, стоит вкладывать в проект деньги или нет.

Основным предназначением рассматриваемого показателя является установление прибыльности инвестиционного проекта. Чтобы достичь такого понимания, нужно не только учитывать, например, длительность жизненного цикла, оглядываться на сроки вложений, величину (характер) поступающего дохода от бизнеса, но и целесообразность самих вложений. Говоря другими словами, стоит вкладывать в проект деньги или нет.

Используя расчет, можно образно стереть временные рамки и заглянуть наперед: ожидаемый результат будет приведен к настоящему моменту времени. На самом деле, это очень удобно. Ведь если инвестор может наглядно видеть прибыль, отдать предпочтение какому-либо альтернативному варианту для него не составит труда.

- большим от нуля – это значит, что с экономической точки зрения такая инвестиция будет потенциально выгодной (при расчете следует учитывать также другие NPV участвующих в процессе сравнения проектов, выбирают обычно тот, у кого этот показатель будет больше);

- меньшим от нуля, т. е. отрицательного значения – значит, вкладывать деньги в проект категорически не рекомендуется, поскольку вложения могут оказаться не только не окупаемыми, но и привести к потере их основной части;

- равным нулю – это говорит о том, что с учетом временного фактора инвестор, несмотря на то что ничего не потеряет, но и не заработает. Как правило, за такие проекты мало кто берется. В основном это те лица, которые кроме финансовой выгоды хотят решить для себя еще какой-либо вопрос, например, социального характера.

Формула расчета

Устанавливается дисконтированный доход в качестве разницы между интегральными доходами и расходами, подведенными к сегодняшнему дню (нулевому периоду).

Формула исчисления NPV имеет следующий вид:

Рассмотрим, что обозначает каждая составляющая из данной формулы:

- IC – это первоначальные капиталовложения, т. е. те, что запланированы для вложения в проект. В формуле они стоят с отрицательным знаком, поскольку являются затратами инвестора, связанными с реализацией бизнес-идеи, от которой планируется получить отдачу в последующем. Ввиду того, что инвестиции осуществляются не одним разом, а с учетом необходимости и распределены по времени, их также необходимо дисконтировать, взирая на временной фактор;

- CFt следует трактовать как дисконтированный с учетом времени денежный поток. Его определяют как сумму всех оттоков и притоков в каждом временном периоде t: значение может варьироваться в пределах от 1 до n (длительность инвестпроекта);

- i является ставкой процента (дисконта), применяется в целях дисконтирования ожидаемых поступлений под единую величину стоимости на текущую дату.

Приведенный доход также может быть тесно взаимосвязан с такой величиной, как Profitability Index, что значит индекс прибыльности проекта.

Приведенный доход также может быть тесно взаимосвязан с такой величиной, как Profitability Index, что значит индекс прибыльности проекта.

Название индекса говорит само за себя: принесет проект прибыль инвестору или нет. Для установления индекса следует сумму дисконтированных доходов разделить на таковую планируемых затрат.

Формула следующая:

ƩCFt/ (1 + i)t / IC.

Если индекс больше единицы, а NPV больше нуля, считается, что вложения окупятся. Если наоборот, т. е. PI меньше единицы, а значение NPV отрицательное, это значит, что инвестор может понести убытки. Если при расчете Вы получите равенство индекса единицы (равенство NPV нулю), инвестиции окажутся напрасными и результата от них не будет.

Преимущества расчета

Главным преимуществом применения расчета величины чистого дисконтированного дохода является возможность учесть размер финансовых средств во времени посредством их дисконтирования к одному периоду. Кроме того, инвестор может рассчитать риски реализации проекта, что достигается за счет применения различных ставок дисконтирования. Чем выше ставка процента, тем большие возникают риски (также наоборот).

В целом рассматриваемый показатель может служить в качестве достаточно четкого критерия для принятия решения относительно финансирования бизнеса.

К недостаткам применения величины можно отнести момент отсутствия гарантий определенного исхода событий, несмотря на задействование дисконтированных доходов и их роль в предугадании уровня инфляции. Получается, что мы оперируем исключительно прогнозными значениями. Не говоря уже о точности расчета ставки дисконтирования, особенно если при оценке за объект берутся многопрофильные проекты.

Пример исчисления

Рассмотрим, как расчет NPV может помочь организации в принятии решении, связанного с запуском в производство новой товарной линии (системно в течение трехлетнего периода).

Допустим, что в целях реализации данного мероприятия потребуется понести такие затраты:

- единовременно: 2 миллиона рублей (в периоде t, равном 0);

- ежегодно: 1 миллион рублей (t = 1 – 3).

Ожидается, что приток денежных средств ежегодно будет составлять 2 миллиона рублей (учитывая налоги). Норма дисконта составляет 10%.

Произведем расчет чистого дисконтированного дохода по такому проекту: NPV = -2/(1 + 0,1)0 + (2 — 1)/(1 + 0,1)1 + (2 — 1)/(1 + 0,1)2 + (2 — 1)/(1 + 0,1)3 = -2 + 0,9 + 0,83 + 0,75 = 0,48.

С помощью данного примера мы можем наглядно увидеть, что в случае реализации проекта компания получит прибыль, равную 480 тысячам рублей. Проект считается экономически выгодным. Если других вариантов для капиталовложений нет, компания может использовать этот бизнес-план за основу.

Но! С учетом того, что величина прибыли не слишком большая для компании, стоит рассчитать NPV других проектов (при наличии альтернативных проектов) и сравнить их с этим вариантом.

И только тогда можно говорить об окончательном решении.

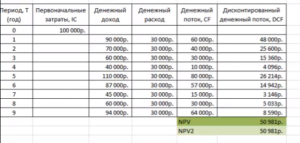

Расчет чистого дисконтированного дохода – ЧДД (NPV)

Любое инвестирование преследует обычно несколько целей, но к основной, как правило, относится увеличение инвестированного капитала, т.е. рост рыночной стоимости предприятия. Этот рост легко подсчитывается путем приведения к настоящему моменту времени спрогнозированных доходов от операционной деятельности Д i (табл. 3.2.2.2, стр. 9) и расходов от инвестиционной деятельности P i (табл. 3.2.2.1, стр. 7). Приведение к настоящему моменту времени требует знания коэффициента дисконтирования r (см. п. 3.2.1). Итак, если известны r и ряды чисел Д i и P i , то находятся текущие стоимости доходов и расходов (формулы 3.1.1), а затем чистый дисконтированный доход ЧДД, показывающий прирост капитала инвесторов в результате реализации проекта:

ЧДД, руб. (3.3.1.1)

При расчете ЧДД используется обычно постоянная ставка дисконтирования, но если ожидается заметное изменение ставки и оно мотивировано расчетами, то в формуле (3.3.1.1) могут использоваться в различные годы различные значения r.

Правило принятия решения об инвестировании, базирующееся на расчете ЧДД, имеет вид: ИП принимается, если ЧДД>0; ИП отвергается, если ЧДД<0; если ЧДД=0, то следует для принятия решения рассмотреть обстоятельства, выходящие за рамки критерия (например, экологические, социальные) или учесть открывающиеся новые технические, рыночные или иные перспективы.

Опыт показывает, что нередко, когда ЧДД=0, но возрастают объемы производства, менеджерами принимается решение в пользу инвестиций. Причина в том, что интересы собственников (инвесторов) и управленцев полностью не совпадают, а поскольку доходы менеджеров в крупной компании, как правило, больше и работа в ней престижнее, то интересы менеджеров начинают доминировать над интересами инвесторов.

Пример 3. Приобретение и использование новой технологической линии по производству чипсов дает следующие значения спрогнозированных потоков расходов, доходов (в млн. руб.) и r i (1/год):

Решение. По формуле (3.3.1.1) вычисляем:

10-5,22+2,61+3,81+4,64+3,81+2,01=1,66 млн. руб.

Т.к. инвестиционный проект увеличивает капитал инвесторов на 1,66 млн. руб., то инвестиции выгодны.

Пример 4. Предприятие покупает новый кузнечный пресс. Параметры инвестиционного проекта следующие:

цена пресса – 15 млн. руб.;

срок службы –5 лет;

амортизация равномерная (20 % в год);

выручка от реализации продукции по годам: 10,0-11,0-12,5-12,0-9,5 млн. руб./год;

эксплуатационные расходы (без амортизации) по годам: 4,0-4,1-4,3-4,6-5,0 млн. руб./год;

ставка налога на прибыль – 0,2;

цена авансированного капитала (норма прибыли) – 0,21 1/год.

Требуется определить целесообразность приобретения пресса.

Решение. Расчет чистого денежного дохода по годам, на основе исходной информации, представлен в таблице.

|

Показатели, млн. руб. /год | ||||||

|

Выручка от реализации | ||||||

|

Текущие расходы (без амортизации) | ||||||

|

Амортизация | ||||||

|

Прибыль налогооблагаемая | ||||||

|

Налог на

прибыль (0,2 | ||||||

|

Чистая прибыль (стр. 4-5) | ||||||

|

Чистый денежный доход (стр. 6+3) | ||||||

По формуле (3.3.1.1) с использованием данных стр. 7 таблицы получаем:

ЧДД(NPV)=-15+5,4 1,21 -1 +6,12

1,21 -1 +6,12 1,21 -2 +7,16

1,21 -2 +7,16 1,21 -3 +6,52

1,21 -3 +6,52 1,21 -4 +4,2

1,21 -4 +4,2 1,21 -5 =

1,21 -5 =

2,355 млн. руб.

Т.к. ЧDD>0, то инвестиционный проект следует принять.

Пример 5. Инвестиционный проект предполагает строительство цеха в течение двух лет с ежегодными затратами в 12 млн. руб. и получение в последующем чистого денежного потока в размере 5,5 млн. руб. ежегодно в течение последующих 13 лет. Оценить целесообразность проекта, если приемлемая норма доходности для инвестора равна 20 % годовых.

Решение. Исходные данные для денежных потоков имеют вид аннуитетов. Схема инвестиционного проекта следующая:

Д i =5,5 млн. руб./год

P i =12 млн. руб. /год

Поэтому (см. раздел 2)

ЧДД=PV(Д i)

-PV(P i)=

Д i  -P i

-P i  F 4 (0,2;2)=

F 4 (0,2;2)=

5,5[ ]-12

]-12 =

=

5,5 млн. руб./год-12 млн. руб./год*1,528 год=

5,5*3,14-12 1,528=-1,07

млн. руб.

1,528=-1,07

млн. руб.

Поскольку ЧДД<0, то строительство цеха невыгодно.

Пример 6. Имеется два инвестиционных проекта (А и Б), которые характеризуются значениями чистого денежного потока (Д i -P i), заданными в таблице. Коэффициент дисконтирования равен 0,15 1/год.

Значения (Д i -P i) в тыс. руб.

Требуется выбрать лучший проект.

Решение. Рассчитаем ЧДД для двух проектов:

ЧДД A =- =246,1

тыс. руб.

=246,1

тыс. руб.

ЧДД Б =- =203,6

тыс. руб.

=203,6

тыс. руб.

Т.к. ЧДД A >ЧДД Б, то проект А лучше.

Метод расчета ЧДД является основным,

так как прямо ориентирован на главную

цель инвестиционной деятельности –

рост капитала. Еще его достоинство в

том, что, как правило, предприятие имеет

несколько инвестиционных проектов,

которые образуют инвестиционный

портфель. И показатель ЧДД в отличие от

всех остальных обладает свойством

аддитивности, позволяющим оптимизировать

инвестиционный портфель. Свойство

аддитивности имеет вид: ЧДД A +ЧДД Б =ЧДД A+Б. Это не имеет место для других

дисконтных (и учетных) критериев:

ИД A +ИД Б  ИД A+Б,

ВНД А +ВНД Б

ИД A+Б,

ВНД А +ВНД Б  ВНД А+Б.

ВНД А+Б.

Расчет индекса доходности/рентабельности инвестиций ИД (PI)

Основной недостаток предыдущего показателя в том, что он напрямую не отвечает на вопрос какими усилиями/инвестициями достигнут рост капитала? Один и то же прирост капитала, например в 100 тыс. руб. за одинаковое время можно получить при инвестициях в 500 тыс. руб. и в 1 млн. руб. Очевидно, что первый вариант лучше.

Показатель ЧДД это показатель эффекта, а не эффективности. Его недостаток устраняет индекс доходности/рентабельности. Он рассчитывается на основе той же информации, что и ЧДД. Нужно знать текущую стоимость доходов и расходов. Только теперь нужно разделить текущие доходы на текущие расходы (см. формулу 3.1.3):

ИД=, безразмерный (3.2.1)

Этот показатель безразмерный и правило принятия инвестиционных решений по нему имеет вид: если ИД>1, то проект принимается; если ИД<1, то проект отвергается; если ИД=1, то для принятия решения следует учесть обстоятельства, не входившие в исходную информацию для расчета PV(Д) и PV(P).

Воспользуемся данными примеров 3,4,5 предшествующего пункта и определим для них ИД:

ИД 3 = ;

;

ИД 4 = ;

;

ИД 5 = .

.

Если имеется несколько альтернативных проектов примерно с равными ЧДД, то очевидно: нужно выбрать тот у которого ИД выше, т.к. у него отдача с рубля инвестиций больше.

Расчет внутренней нормы доходности/рентабельности

инвестиций ВНД (IRR)

Любая предпринимательская деятельность, в т.ч. инвестиционная, требует привлечения финансовых ресурсов, за которые нужно расплачиваться. С кредиторами расплачиваются процентами, с собственниками (акционерами) дивидендами. Поскольку разные финансовые ресурсы характеризуются разным уровнем риска, то и плата за них неодинакова. Средний размер этой платы называется средневзвешенной стоимостью капитала ССК(WACC)- см. п. 3.2.1 .

Показатель ССК служит нормативом для внутренней нормы доходности ВНД, которая по определению является средней за срок действия инвестиционного проекта отдачей в виде чистого дохода (прибыль плюс амортизация на единицу инвестиций).

Средневзвешенная стоимость капитала является барьером, который ВНД должна преодолеть. В противном случае, инвестированный капитал, добавленный к действующему, снизит новое значение ССК и инвесторы (собственники и кредиторы) станут получать меньше на единицу инвестиций, чем раньше. Такой проект вряд ли им нужен.

Формально ВНД находится из уравнения:

ЧДД (r=ВНД)=0

или

,

(3.3.3.1)

,

(3.3.3.1)

Таким образом, ВНД равна такому значению коэффициента дисконтирования, при котором текущая стоимость доходов и текущая стоимость расходов равны и, следовательно, проект не выгоден.

Это положение можно трактовать и так. Если инвестиционный проект финансируется полностью за счет ссудного капитала, то ВНД есть такая высокая ставка ссудного процента, которая делает инвестиции не выгодными (ЧДД=0), а если процентная ставка банка по кредитам превосходит ВНД, то проект становится убыточным (ЧДД<0).

Этот показатель удобнее и понятнее индекса доходности ИД, который в хозяйственной практической деятельности не применяется; в этой области более распространен показатель рентабельности, сравнивающий не два капитала (текущую стоимость дохода и текущую стоимость расходов), а чистый денежный поток и генерирующий его капитал и имеющий размерность 1/год – прибыль в расчете на рубль авансированного капитала.

Правило принятия инвестиционного решения по этому показателю имеет вид: если ВНД>ССК, то проект эффективен; если ВНД<ССК, то проект не эффективен; если ВНД=ССК, то принятие решения требует рассмотрения факторов, не учитывавшихся в расчете ВНД.

Нахождение ВНД сложнее, чем определение ЧДД и ИД. Там нужно было выполнить некоторые вычисления. Здесь нужно найти корень нелинейного уравнения (3.3.3.1). Формулы для его расчета не существует. Но методы нахождения корней нелинейных уравнений даются в школьных программах – метод хорд, касательных, комбинированный метод и др. По сути, нужно подобрать такой коэффициент дисконтирования, при котором ЧДД=0. Графически решение представлено на рис. 3.3.3.1

![]()

ЧДД=ΣД i -P i ; r=0

ВНД=r 1 +

ЧДД(r 1) ЧДД=0;r=ВНД

Рис. 3.3.3.1. Вычисление ВНД методом линейной интерполяции

При увеличении r ЧДД снижается, поскольку будущие доходы начинают играть все меньшую роль с позиции текущего момента времени. Конечно, снижается значение и текущей стоимости расходов, но в меньшей степени из-за того, что они ближе ко времени t=0. При некотором значении r чистый дисконтированный доход пересекает ось абсцисс (рис. 3.3.3.1), такое r и называется по определению ВНД. Далее с ростом r чистый дисконтированный доход становится отрицательным.

Если мы будем знать ЧДД(r 1)>0 и ЧДД(r 2)<0, то ВНД можно оценить приблизительно методом хорд, как это сделано на рис. 3.3.3.1 . Точки и соединяются прямой линией и точка пересечения с осью абсцисс считается ВНД:

ВНД=r 1 + ,

1/год (3.3.3.2)

,

1/год (3.3.3.2)

Пример 7. Требуется вычислить ВНД (IRR) для проекта, требующего инвестиций в размере 20 млн. руб. и дающего чистый денежный доход (Д i -P i) по годам 6, 8, 14 млн. руб. После третьего года проект прекращается, коэффициент дисконтирования равен 0,15 1/год.

Решение. Составим таблицу

|

Денежный | |||||

|

|

F 2 = | ||||

|

ЧДД= | |||||

ЧДД в интервале от r=0,15 до r=0,2 сменил знак, поэтому ВНД находится между этими значениями. Более точно его можно определить по методу линейной интерполяции (см. формулу (3.3.3.2)):

ВНД=0,15+ 0,163,

1/год

0,163,

1/год

Можно заключить, что ИП целесообразен, если предприятие будет финансироваться за счет заемных средств по ставке менее 16,3 % годовых.

Если предприятие будет финансироваться за счет собственных средств, то проект будет выгоден, если до проекта ССК<0,163.

Примечание. У критерия ВНД есть недостаток, который проявляется, когда денежные потоки являются не ординарными, т.е. когда они могут быть отрицательными, положительными в любой последовательности; увеличиваться, уменьшаться произвольно. В этом случае ЧДД не является уже монотонно убывающей функцией, как это показано на рис. 3.3.3.1 . Линия ЧДД может несколько раз пересекать ось абсцисс. Возникает проблема множественности ВНД и выбора одного значения из многих. Проблема снимается путем введения в рассмотрение модифицированной внутренней нормы доходности - МВНД.

МВНД= -

1(3.3.3.3)

-

1(3.3.3.3)

В этой формуле доходы приводятся к моменту окончания проекта, а расходы, как обычно, к началу осуществления проекта. Затем наращенные доходы делятся на текущую стоимость расходов и из частного извлекается корень степени, равный продолжительности проекта. Из результата вычитается единица.

Не будем здесь обсуждать содержательную сторону МВНД, с ней можно познакомиться по более полным руководствам по инвестициям, а покажем на примере, как вычисляется этот показатель.

Пример 8. Предположим, что ИП характеризуется денежным потоком в млн. руб:

Цена источника средств финансирования равна 12 % годовых. Рассчитать ЧDD, ВНД, МВНД.

Решение.

PV(P)=![]()

PV(Д)=

ЧДД=PV(Д)-PV(P)=25,31-23,4=1,91 млн. руб.

По формуле (3.3.3.1) не приводя выкладки, укажем, что ВНД = 0,15 (15 % в год).

Наращенная (будущая) стоимость доходов равна:

FV(Д)=7 1,12 3 +11

1,12 3 +11 1,12 2 +8

1,12 2 +8 1,12 1 +12

1,12 1 +12 1,12 0 =9,8+13,8+9+12=44,6

млн. руб.

1,12 0 =9,8+13,8+9+12=44,6

млн. руб.

По формуле (3.3.2) находим:

МВНД= =0,138

=0,138

Подведем краткие итоги по разделу 3.3 .

Резюме.